בנק ישראל מחזיק כמויות ענק של מטבע חוץ. לפי דוח יתרות המט"ח שפרסם השבוע הבנק, היתרות הסתכמו בסוף יוני 2023 בכ־202 מיליארד דולר – כ־750 מיליארד שקל, וכ־39% מהתוצר הישראלי. יתרות המט"ח עלו ביוני בכשלושה מיליארד שקל ביחס לחודש מאי, בשל הגאות בשוק ההון העולמי.

ביחס לגודלה של הכלכלה, רזרבת המט"ח של ישראל היא השישית בגודלה בעולם. היתרות מושקעות בשוק ההון העולמי, ולמעשה, הינן הלוואות נושאות ריבית שבנק ישראל מעניק לגופים פיננסיים שונים.

בעבר נמתחה ביקורת על גודלן של יתרות המט"ח, כולל בדוח של מבקר המדינה. נטען כי הן מהוות, כביכול, כסף ממשלתי מבוזבז, בלא שימוש. זאת אף שלמעשה היתרות אינן נלקחות מתקציב המדינה: כשהבנק רוכש מט"ח, הוא מדפיס תמורתו שקלים.

כעת, כשהיציבות הכלכלית רועדת בשל הפיכה משטרית, דירוג האשראי עלול לרדת והשקל לצנוח – יש כלכלנים הסבורים כי יתרות המט"ח שומרות על המשק מקריסה.

החיסכון הסגור של המדינה

המטרה של יתרות המט"ח, לפי אתר בנק ישראל:

"כדי שלמשק יהיו רזרבות מט"ח בעתות משבר ביטחוני, בריאותי, פיננסי, או אסון טבע […] בתרחישים האלה, קיימת אפשרות שהמשק לא יוכל לייבא בעצמו מוצרים ושירותים חיוניים; או שיהיה מחסור במט"ח, כתוצאה, למשל, מפגיעה ביכולת הייצוא […] כדי למנוע הדרדרות נוספת, בתרחישים הללו בנק ישראל יוכל לספק חלק מהמט"ח באמצעות יתרות המט"ח".

התרחיש שבו בנק ישראל ירוקן את יתרות המט"ח כדי לקנות דלק וחיטה, בשל מחסור אמיתי במצרכים ובכסף לייבא אותם, כפי שאירע בישראל בשנות ה־50, הוא קיצוני ורחוק. בינתיים, הבנק משתמש בהן לבלום משברים פיננסיים.

בעבר, בנק ישראל קנה דולרים כדי לבלום את עליית השקל ולהקל על הייצוא. כעת השקל יורד; אם הירידה בשער השקל תחריף ותיצור סחף אינפלציוני שיסכן את הכלכלה בקריסה, בנק ישראל יוכל למכור חלק מהמט"ח כדי לבלום את הפיחות ולמנוע את התמוטטות המשק – ואין כמעט ספק שיעשה זאת.

חלק מהפעילים בשוק ההון מעריכים כי הבנק כבר מבצע מהלך כזה בשקט־בשקט בפועל. לפי ההערכות הללו, הבנק מבצע מדי פעם מכירה המונית של מטבעות זרים – וכל מכירה מקפיצה את שער השקל.

אם יתרחש פיחות חד בשער השקל, בנק ישראל יוכל למכור חלק מהמט"ח כדי למנוע התמוטטות של המשק. חלק מהפעילים בשוק ההון מעריכים כי הבנק כבר מבצע מהלך כזה בשקט־בשקט בפועל

בתחילת יוני, למשל, הדולר עלה לסביבות 3.74 שקל, ואז צנח בתוך ימים ספורים לסביבות ה־3.55. פעילים בשוק המט"ח הבחינו שהשקל נוטה לזנק פתאום בימי שישי בצוהריים. ייתכן כי בזמנים הללו בנק ישראל מוכר מט"ח וקונה שקלים.

החוק פוטר את בנק ישראל משקיפות בעסקאות מט"ח, והוא לא דיווח על עסקאות כאלה; דוברות הבנק לא השיבה לכתבים לשאלות בנושא, לא אישרה ולא הכחישה. בבנק סירבו להגיב גם לכתבה הזאת, וכך גם במשרד האוצר.

לדברי פרופסור מוסי רוזנבוים, המשנה לדיקאן המחלקה לניהול באוניברסיטת בן גוריון ומומחה לכלכלה התנהגותית: "במצב המסוכן שאנחנו נמצאים בו, טוב שיש לישראל יתרות מט"ח גדולות. הן משמשות כבלם זעזועים למשק.

"חברות הדירוג מורידות את דירוג האשראי כשהן מבחינות שהסיכון במדינה עולה, ולמשקיעים יש סיבות לחשוש שהכסף שהשקיעו בה לא יוחזר. כעת הן שוקלות – או מאיימות – להוריד את הדירוג, כי שינויי משטר יוצרים חוסר ביטחון.

"השינויים במערכת המשפט עלולים לגרום למשקיעים לחשוש שההסכמים העסקיים שלהם במדינה לא ייאכפו. המחלוקת הסוערת סביב השינויים מגדילה את חוסר הביטחון, וגם המצב הביטחוני מתדרדר.

"המצב הזה גורם למשקיעים להוציא מט"ח מישראל. הביקוש למט"ח עולה, ולכן שער השקל יורד. במקרה של פיחות חד של השקל, בנק ישראל יכול להשתמש בחלק מיתרות המט"ח להאט אותו. הוא ימכור דולרים ומטבעות נוספים ויקנה שקלים כדי להפחית את הביקוש למט"ח ולבלום את ההתדרדרות".

"במקרה של פיחות חד של השקל, בנק ישראל יכול להשתמש בחלק מיתרות המט"ח להאט אותו. הוא ימכור דולרים ומטבעות נוספים ויקנה שקלים כדי להפחית את הביקוש למט"ח ולבלום את ההתדרדרות"

הממשלה הנוכחית עלולה להתפתות להשתמש ביתרות

במקביל ליתרות המט"ח הענקיות של בנק ישראל, לממשלת ישראל, כמו לרוב הממשלות, יש גם חובות ענקיים של יותר מטריליון שקל. החוב היווה בסוף 2022 כ־61% מהתוצר הישראלי, ומתחילת 2023 הוא גדל בכ־18.3 מיליארד שקל – 1% מהתוצר – עקב הצניחה בהכנסות הממשלה ממיסים והזינוק בהוצאותיה.

לכאורה, אם בנק ישראל מחזיק יתרות מט"ח גדולות, לא ברור למה ממשלת ישראל צריכה בכלל ללוות כסף למימון פעילותה, ולהחזיק יתרות וחובות במקביל. השאלה הזאת מתחדדת כעת, כשחברות דירוג האשראי הבינלאומיות מזהירות מהורדת דירוג האשראי של ישראל עקב ההפיכה המשטרית.

הורדת הדירוג, אם תתרחש, תעלה את תשואות איגרות החוב של ממשלת ישראל – הריבית שהממשלה משלמת למשקיעים על הלוואות שהיא לוקחת למימון פעילותה.

נגיד בנק ישראל לשעבר יעקב פרנקל הזהיר בנאום שנשא לאחרונה בעצרת מחאה בתל אביב: "פגיעה בדירוג האשראי תשפיע על כל אזרחית ואזרח. הממשלה תצטרך לשלם יותר עבור הלוואות, וכתוצאה מכך, כולנו נשלם ריבית יותר גבוהה על משכנתאות, הלוואות לרכב, הלוואות לעסקים והמינוס בבנק. השקל יהיה שווה פחות – ויוקר המחיה יחמיר עוד יותר".

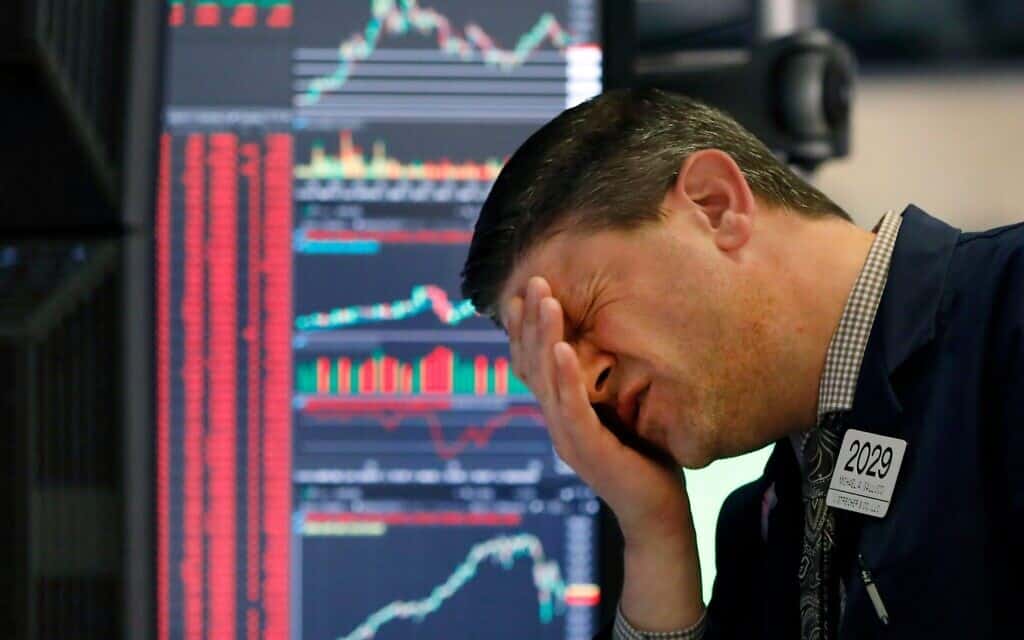

אירוע דומה מתרחש בימים אלה בארה"ב, לאחר שסוכנות הדירות פיץ' הורידה את דירוג האשראי של ארה"ב בשבוע שעבר (אף כי דירוגי האשראי של ארה"ב בכל סוכנויות הדירוג עדיין גבוהים משמעותית מאלה של ישראל). הריבית על האג"ח הממשלתי האמריקאי ארוך הטווח זינקה מייד עם הורדת הדירוג. אבל יש הבדל גדול בין ישראל לארה"ב.

לארה"ב יש חוב מפלצתי של כ־32 טריליון דולר, יותר מ־120% מגובה התוצר הלאומי שלה, שהיא אינה יכולה להחזיר. בתי המחוקקים בארה"ב מעלים לממשל שוב ושוב את תקרת החוב. המהלכים העקומים הללו הביאו את ארה"ב לאחרונה למשבר פוליטי ומשפטי, וזאת בדיוק הסיבה שפיץ' הורידה לה את דירוג האשראי.

בישראל, יתרות האשראי מתקזזות עם רוב חובות הממשלה. כעת, כאשר הממשלה צפויה לשלם ריבית גבוהה יותר על החובות אם דירוג האשראי ירד, ניתן לטעון כי עדיף שבנק ישראל ימיר את יתרות המט"ח לשקלים וייתן אותן לממשלה, או ילווה לה אותן בריבית נמוכה.

בשלבים הראשונים של משבר הקורונה, כשממשלת ישראל, כמו רבות אחרות, הגדילה באופן חד את הוצאותיה, ראש הממשלה בנימין נתניהו הצהיר כי הממשלה עשויה להשתמש ביתרות המט"ח למימון ההוצאות. נתניהו אמר: "נוכל לכלות 130 מיליארד דולר של רזרבות. נקווה שלא נגיע לשם". בפועל, זה לא קרה.

במשבר הקורונה, כשממשלת ישראל הגדילה את הוצאותיה, נתניהו הצהיר כי היא עשויה להשתמש ביתרות המט"ח למימון ההוצאות. בפועל, זה לא קרה

באווירה הפופוליסטית הנוכחית, שבה נשמעים איומים על עצמאות אנשי המקצוע, כולל נגיד בנק ישראל, הממשלה עלולה להתפתות להשתמש במט"ח כמקור תקציבי. בפועל, לממשלה לא היה כדאי להשתמש במט"ח במשבר הקורונה, ובוודאי שלא כדאי לה לעשות זאת כעת.

כל הכלכלנים הרציניים מזהירים כי שימוש ביתרות המט"ח, במקום בהלוואות, למימון הוצאות הממשלה, מסוכן, יזיק לכלכלה הרבה יותר ממה שיועיל – ויהפוך את המדינה ואזרחיה לעניים יותר.

זאת, כיוון שהסכנה העיקרית בהורדת דירוג האשראי אינה הנזק הישיר מהעלאת הריבית על הלוואות המדינה, אלא הפגיעה בתדמיתה היציבה של המדינה בקרב המשקיעים, שעלולה להביא לירידה בהשקעות. אם הממשלה תחסל את יתרות המט"ח – היציבות והתדמית היציבה של המשק מול שוק ההון תיפגע אנושות.

"עצם העובדה שהכסף הזה נמצא שם משדרת בשווקים את עוצמת הכלכלה הישראלית, וגם זה חשוב. שימוש ברזרבות המט"ח ישדר ההיפך, ויגרום לאפקט הפוך מהרצוי"

"בנק ישראל מחזיק ביתרות המט"ח לעתות סגריר של סכנה קיומית. אסור לגעת בהן", אומר הכלכלן ועורך הדין עובדיה אביצור, לשעבר הממונה על האכיפה המנהלית בבנק דיסקונט. לדבריו: "נוסף על כך, עצם העובדה שהכסף הזה נמצא שם משדרת את עוצמת הכלכלה הישראלית, וגם זה חשוב.

"השוק מבוסס על פסיכולוגיה. מניה, מטבע, דירוג אשראי של מדינה, עולים כשהם משדרים לשוק תחושת ביטחון. שימוש ברזרבות המט"ח ישדר ההיפך, ויגרום לאפקט הפוך מהרצוי לכלכלה הישראלית בשווקים.

"עצם העובדה שדירוג האשראי של ישראל נמצא בליגה קרובה לצמרת המדינות המפותחות, למרות הסיכונים הגיאופוליטיים המבניים שלנו, נובעת מההתנהלות הפיננסית היציבה והאחראית שלה. כדאי לשמור עליה".

גם ד"ר עדו קאליר, מרצה בתחום האקטואריה, המימון ושוק ההון בקריה האקדמית אונו, מציין: "תיאורטית, הממשלה יכולה להשתמש במט"ח למימון הוצאות ממשלתיות במקום לקחת הלוואות, אבל זה כמו להשתמש בכספי הפנסיה לקניית אוטו".

"תיאורטית, הממשלה יכולה להשתמש במט"ח למימון הוצאות ממשלתיות במקום לקחת הלוואות, אבל זה כמו להשתמש בכספי הפנסיה לקניית אוטו"

לדברי קאליר: "אפשר להתווכח על גובה יתרות המט"ח הרצוי. יש כאלה שטוענים שהן גבוהות מדי, ושבטווח הארוך עדיף לצבור פחות יתרות ולהשתמש בכספים למטרות חברתיות. זאת דעה לגיטימית. אבל גם אם חושבים כך, זה לא אומר שכדאי להשתמש פתאום ביתרות המט"ח כקופה קטנה ולרוקן אותן. זה מסוכן.

"היתרות הן כוח, כמו כוח צבאי. הן נועדו לקנות חיטה, תחמושת או דלק, במצבי קיצון. או, במשברים כמו זה שקיים כיום, למשל כ'נשק' ב'קרבות' על שער השקל". קאליר רומז למכירת הדולרים שבנק ישראל, מבצע, אולי, לבלימת פיחות השקל.

לדברי קאליר: "אם גופים פיננסיים חזקים ימכרו שקלים ויפילו את השקל – תרחיש סביר בתקופה כזאת – הבנק ישתמש ב'נשק מט"ח' כבד יותר ויותר. עצם העובדה שבנק ישראל יכול למכור 20 מיליארד דולר בלי למצמץ, משדרת עוצמה, ששומרת על שער השקל ויציבות המשק.

"אפשר לטעון שיתרות המט"ח גבוהות מדי, ושעדיף לצבור פחות ולהשתמש בכספים למטרות חברתיות. אבל זה לא אומר שכדאי להשתמש בהן ולרוקן אותן. זה מסוכן"

"אם להמשיך באותה אנלוגיה, אפשר להתווכח, למשל, אם צה"ל צריך את כל המטוסים, ואם לא עדיף, בעתיד, לרכוש פחות מטוסים ולהשקיע בציוד צבאי אחר, או במטרות אזרחיות. זה לא אומר שכדאי פתאום למכור את צי המטוסים, בטח בזמן משבר ביטחוני. אותו דבר לגבי יתרות המט"ח".

חלק מיתרות המט"ח מושקעות בשוק ההון. כלומר, בהלוואות של בנק ישראל לגופים שונים. במקביל, הממשלה לוקחת הלוואות. זה משתלם?

"כיוון שבנק ישראל ממילא מחזיק רזרבות מט"ח, משתלם לו להשתמש בהן להשקעות.

"הממשלה לווה כסף בריבית שכיום היא נמוכה בגלל דירוג האשראי הגבוה. אז כן, זה משתלם. אם דירוג האשראי ירד, הממשלה לא תוכל להעביר פתאום את הכסף מכאן לשם, מהסיבות שציינתי.

"כדאי לזכור שהממשלה ממילא חייבת להחזיר מדי שנה הלוואות שכבר לקחה. בתקופת הקורונה, הממשלה גייסה עשרות מיליארדים בהנפקות אג"ח, חלקן בהלוואות לטווח קצר, שתצטרך להחזיר בשנים הקרובות. מאיפה יבוא הכסף, אם לא מהלוואות חדשות בריבית גבוהה יותר? יקצצו בהתנחלויות ובישיבות?"

"הממשלה חייבת להחזיר מדי שנה הלוואות לטווח קצר. מאיפה יבוא הכסף, אם לא מהלוואות חדשות בריבית גבוהה יותר? יקצצו בהתנחלויות ובישיבות?"

אז אם דירוג האשראי ירד, הממשלה תשלם, בהכרח, יותר ריבית על הלוואותיה והמדינה כולה תיפגע מכך? אין דרך להימנע מכך?

"לא בהכרח. לא בטוח שתשואת האג"ח הממשלתי תעלה. הורדת דירוג אשראי היא הצהרה של חברות הדירוג שהמשק בסכנה, והסיכון גורם לעלייה בתשואות האג"ח ולהיחלשות השקל. אבל המשקיעים כבר יודעים את זה.

"השקל כבר ירד, ותשואות האג"ח ממילא גבוהות מאז הקורונה, והמשיכו לעלות השנה. כך שייתכן שאחרי הורדת דירוג האשראי לא יקרה כלום, כי הנזק כבר נעשה. מן הסתם, השקל ירד ותשואות האג"ח יזנקו ביום ההורדה, אבל ייתכן שיעלו בחזרה אחרי יומיים–שלושה. סמוטריץ' יחגוג ויגיד 'אמרתי לכם שלא יקרה כלום'. מצד שני, יכול להיות שאחרי הורדת הדירוג נחטוף מכה עוד יותר חזקה".

רוזנבוים מסכים עם האזהרות מפני שימוש ביתרות המט"ח למימון התקציב: "טכנית, בטווח הקצר, אפשר להשתמש ביתרות כמקור תקציבי. אבל היתרות יאבדו את ערכן במהירות – והכסף ייגמר".

200 מיליארד דולר זה הרבה כסף, שווה לכל תקציב המדינה לשנה וחצי.

"נכון. אבל אם בנק ישראל ימכור אותן במהירות, הן יאבדו את ערכן תוך כדי המכירה. בשווקים יש משקיעים מתוחכמים, שיראו שבנק ישראל עושה מעשה מאוד לא נבון. הם 'יתלבשו' עלינו, יקנו אותן, ימכרו שקלים, שער השקל ייפול – ונמצא את עצמנו במצב עוד יותר חמור.

"אם בנק ישראל ימכור את יתרות המט"ח במהירות, משקיעים מתוחכמים 'יתלבשו' עלינו, ימכרו שקלים, השקל ייפול – ונמצא את עצמנו במצב עוד יותר חמור"

"הורדת דירוג האשראי והיחלשות המטבע הן אינדיקציות לסיכון. ההשפעה הישירה של הורדת הדירוג היא העלאת הריבית על הלוואות הממשלה, ושל היחלשות המטבע – אינפלציה. אבל ההשפעה המסוכנת ביותר היא האיתות למשקיעים שהמדינה נעשתה מסוכנת. איתות שמגדיל את הסיכון עצמו".

גם ד"ר קליר מציין: "הורדת דירוג האשראי היא תגובה מאוחרת לאירועים, שלא תמיד מחדשת הרבה. לכן היא גם לא תמיד משפיעה במיוחד. בחלק מהמקרים המשקיעים כבר יודעים שהמדינה נעשתה מסוכנת, והורדת הדירוג לא תגרום להם לברוח: הם כבר ברחו".

כל הכלכלנים מסכימים, אפוא, כי האיום על המשק הישראלי אינו נובע מגובה החובות או היתרות שלו, אלא מאבדן האמון הכללי ביציבות שלו – שנובע מהאירועים הפוליטיים

כל הכלכלנים מסכימים, אפוא, כי האיום על המשק הישראלי אינו נובע מגובה החובות או היתרות שלו, אלא מאבדן האמון הכללי ביציבות שלו – שנובע מהאירועים הפוליטיים. אבל את התשובה לשאלה עד כמה התהליך הרסני ומסוכן, קשה להפריד מתפישת עולמם.

אביצור אינו מודאג במיוחד. לדבריו: "בראייה שלי, החקיקה המשפטית לא מהווה שינוי ממשי בשיטת המשטר. הכלכלה אוהבת שקט תעשייתי, יציבות, וכשאנשים ברחובות אתה מרים טלפון למנהל ההשקעות ואומר לו, 'יש שם בלגן, שים את ההשקעות בהולד'. כשהעניינים יירגעו, עם חקיקה כזאת או אחרת או בלעדיה, המשקיעים יראו שבעצם לא השתנה כאן שום דבר, והכול יחזור לקדמותו".

קליר מסכים עם חלק מהניתוח של אביצור – אבל לא עם המסקנה: "מה שמעניין את המשקיעים זה יציבות, לא דמוקרטיה. הרי יש הייטק גם בסינגפור, שהיא לא דמוקרטית. מבחינתם, אם נגמור לריב על ה'רפורמה' לא תהיה בעיה להשקיע במשק הישראלי, גם אם המשטר ישתנה.

"אבל כרגע זה לא המצב, והמשקיעים בורחים. ב־2022 הייתה צניחה בהשקעות בהייטק בכל העולם, בגלל הבועה שנוצרה בקורונה והתנפצה. עכשיו המשקיעים חוזרים, ויש גיוסי הון בהייטק – אבל לא בארץ.

"ההייטקיסטים לא מפגינים בגלל הפגיעה הכלכלית של החקיקה, אלא בגלל שהם לא רוצים לחיות במדינה שאליה החקיקה הולכת. ואם החקיקה תעבור, חלקם לא יישארו כאן"

"משקיעים שמים כסף בגרמניה, הולנד, דנמרק, שווייץ, מדינות שעד עכשיו היה קשה להבין למה בישראל יש יותר הייטק מאשר אצלן. אז עכשיו כבר ברור שהירידה בהשקעות נובעת ישירות מהמצב בישראל".

אז בעצם, אנשי ההייטק שמשתתפים במחאה פוגעים בענף של עצמם?

"אפשר להגיד שכן. אבל אפשר להגיד את זה גם על הרופאים בהונגריה, ובעצם גם על הרופאים בישראל. הם לא מפגינים בגלל הפגיעה הכלכלית של החקיקה, אלא בגלל שהם לא רוצים לחיות במדינה שאליה החקיקה הולכת. ואם החקיקה תעבור, חלקם לא יישארו כאן.

"יש להם אלטרנטיבות מצוינות בחו"ל, ואם ההייטקיסטים לא יישארו כאן בעצמם, למשקיעים לא יהיה במה להשקיע. ואז שער המטבע ודירוג האשראי לא ישנו כלום".

תגובות עכשיו הזמן לומר את דעתך

תגובתך פורסמה! שתפו את עמוד הפרופיל שלכם